出品|虎嗅医疗组

作者|陈广晶

编辑|廖影

头图|视觉中国

今年7月底以来,受医药反腐,创新药研发门槛提高,等新政影响;中国创新药投资领域,刚刚有所缓和的悲观情绪,又卷土重来。

东方财富网的创新药指数(BK1106)一度跌到了956的新低。投资遇冷、产业逻辑急剧变化、手握现金越来越少……可以说,中国创新药正处于“至暗时刻”。

惨淡之下,新一代创新药龙头却打了一场漂亮的“翻身仗”,可谓是给整个行业打了一针“强心剂”,不仅提高了投资信心,也给更多骑虎难下的创业者们提供了可借鉴的方向。

从2023年上半年的业绩报告看,复宏汉霖、康方生物、和铂医药、亚盛医药、基石药业、康宁杰瑞、思路迪等,不是首次盈利,就是亏损大幅收窄。

这也是继续2022年扎堆“摘B”(满足年收入大于5亿港元、市值大于40亿港元条件)之后,中国创新药又一次大规模释放出“新药也能赚钱”的积极信号。

这确实,鼓舞了更多的投资者。进入8月底、9月初,中国创新药指数(BK1106)开始微微抬头了。

在实现盈利的新一代创新药龙头中,康方生物以2000%以上的营收增长和超过24亿元的首次盈利,一举拿下“全场最佳”。

基于管线和商业化表现,甚至有投资者认为,这家创立11年、正在筹备在A股科创板上市再融资的生物科技公司,是有望与全球制药巨头默沙东、莫德纳等比肩的。

而从康方生物等的发展模式来看,新一批有产品进入商业化路径的创新药企,其实已经走上了另一条不同的发展路径,相比“高举高打”的早期创新药龙头,他们更加务实,也更适应新的中国医药市场环境。

2018年以来,PD-1等国产创新药相继上市,商业化难题就逐渐显现。有种说法是,创新药不获批还有故事可讲,一旦上市就没有故事可讲了。较早进入商业化阶段的企业,即便是百济神州、信达生物,也都还没有真正实现盈利。

从市场环境来看,医保降价仍然残酷、国内创新支付模式尚未成型、出海方兴未艾,在此之下这些中国创新药公司,为什么可以这么快实现盈利?这背后又反映出市场怎样的变化?这样的盈利可以持续吗?

创新药指数(BK1106)变化趋势

来自:东方财富网

创新药企的赚钱能力更强了吗?

创新药扎堆盈利了!

在这背后,并非新一代创新药企更会赚钱了,而是中国创新药产业呈现出新的特点,让他们不得不想办法盈利。

8月30日,“新一代创新药龙头”康方生物发布了2023年上半年“成绩单”——1至6月份,该公司的营收和净利润分别增长了2154.4%和459.8%,金额达到36.77亿元和24.90亿元,实现了该公司的首次盈利。

尽管主要得益于核心产品依沃西(PD-1/VEGF,代号AK112)的license-out(对外许可)收入,已上市产品的商业化表现也可圈可点,其中已经在国内上市的开坦尼(卡度尼利单抗,PD-1/CTLA-4)上半年销售收入6.06亿元。

就在前两天(8月28日),专注肿瘤免疫治疗细分赛道的生物科技公司和铂医药,也通过2023年中期业绩报告确认,该公司上半年收入4099.6万美元(折合人民币2.98亿元),同比增幅超过48%;实现盈利291.4万美元(折合人民币2115.27亿元),首次实现盈利。

自从1986年首个单克隆抗体获批,抗体药已经逐渐发展成为医药产业发展的支柱,截至2022年已经有160多个抗体药获批,撑起了全球2300亿美元以上的市场。

其中“最卷”的PD-1/PD-L1抑制剂,属于免疫检查点抑制剂,主要通过“释放”免疫细胞的免疫能力来杀死肿瘤细胞,也诞生了“药王”——默沙东的K药,其2022年销售额超过209亿美元。中国国产PD-1也多为年销上亿,乃至上10亿元的大品类。

作为更深的探索,随着新药研发越来越难,围绕免疫检查点,各种药物联用,以及ADC(药物偶联)、多特异性抗体(简称“多抗”,也就是至少针对两个靶点起效的抗体药,理论上应该有1+1>2的效果),也掀起了制药界的第四波浪潮。双抗是其中最基础的版本,也正在成为兵家必争之地。

康方生物的创始人是较早回国的一批创业者,公司2012年成立,PD-1立项也较早。中途因为看到双抗的前景,转移侧重点,影响了PD-1研发进度。首款药品——PD-1抑制剂派安普利单抗(商品名:安尼可)上市时,已经是2021年,国内早有4款此类国产药了。

就这样,康方生物虽然在更前沿的双抗领域领了先,但是在整体市场竞争中,却跌出了第一梯队。

此后,随着这家公司的双抗,也是中国首个双抗药物卡度尼利单抗(商品名:开坦尼,针对PD-1和CTLA-4两个靶点起效)获批,同时商业化也有了好的表现。又帮康方生物扳回一局,在第二梯队中的排名较为靠前,跻身新一代创新药龙头之列。

2022年7月9日,康方生物自主研发的双特异性抗体新药召开了全国上市会。

来自:视觉中国

现在除了上述两款已经商业化的产品,康方生物还有4款双抗,以及ADC、细胞疗法、mRNA等共19个新药在研,涉及肿瘤、自免、心脑血管疾病等热门治疗领域。

今年上半年虽然是首次盈利,但是康方在商业化方面的表现不俗。2022年该公司主推的卡度尼利在没进医保的情况下全年销售收入11亿元,可谓是来了一个“开门红”。

他们交给正大天晴销售的派安普利,虽然是第五个获批的国产PD-1,在最内卷的赛道上,商业化第二年也卖到了5.58亿元,一度挤进了国产PD-1销售额的前四。

在此期间,A股市值在5个月内从19.22元/股的低点,一跃增加到52.6元的高点,增幅达到173.67%。

到2023年上半年刨除第二款在研双抗产品依沃西(针对PD-1和VEGF两个靶点起效)license-out的首付款,康方生物的产品销售收入也有7.95亿元。即便是去掉license-out收入,其亏损也从去年同期的6.92亿元减少到了2.56亿元,是大幅收窄的趋势。

然而,好看的数据并不意味着,康方生物比前辈们更会赚钱。

医药行业咨询平台“17Talk易企说”曾算过一笔账:以康方生物2022年卡度尼利单抗的销售情况推算,每个销售人员全年创收在167万元以上。

相比之下,如:君实生物的特瑞普利单抗,上市首年人均创收309.6万元/年,信达生物的信迪利刚上市时人均创收186.53万元/年,都要优于康方生物的表现。

新一代的创新药企,在销售能力上并没有提高。从根本上说,这些创新药企高调盈利,也是不得已为之。除了大股东急于减持变现等隐秘的可能性,最直接的,还是公司要“活下去”。

市场形势变了,不得不盈利

中国医药市场曾经是最有潜力的富矿,充满了财富故事,现在一切都变了。

二级市场上,代表港股生物科技公司整体走势的HSHKBIO指数(恒生香港上市生物科技指数),到2023年9月5日,已经降到了1014.26,相比2021年7月份的巅峰数值,降幅超过了65%。一级市场投资也从在热门赛道中“掐尖”的模式,转向了投早、投小,态度也更加谨慎。

在流动资金紧缺的情况下,投资人已经吃不下创新药10年后成为“10亿美元分子”的“大饼”了,当下赚钱的能力才是“金标准”。

从生物科技公司的性质来说,不盈利原本并非致命的问题。全球知名的生物科技公司,如基因泰克、莫德纳,以及国内的百济神州,都是上市多年而未盈利的“代表”,只要手握有潜力的管线和技术,没有盈利并不影响其成为市值千亿的公司。

在这背后,资本层面,IPO作为早期医药投资人唯一的退出模式,也催生了一整套“投机”模式,在医药领域投资最火热的时候,大投资机构“包装”热门赛道的前三名企业,抬高估值、上市套现,几乎成了流水线上的常规操作。

这催生了泡沫,也导致了很多生物科技公司估值过高,上市就破发了。而今,这种发展模式彻底“破产了”。

就在8月27日,当投资界、金融界为印花税减半跃跃欲试之时,证监会官网连发三条重磅政策,其中的“阶段性收紧IPO节奏”、“规范股份减持行为”,以及对大市值上市公司大额再融资的限制等,也向本来就处于资本寒冬的生物科技公司泼了一盆冰水。

这种规范行为或许长期对产业的发展利好,短期内对创新药融资无疑是一记沉重打击。

“一级市场和新药研发的逻辑,也都要随之改变。”南京应诺医药科技有限责任公司董事长郑维义告诉虎嗅。

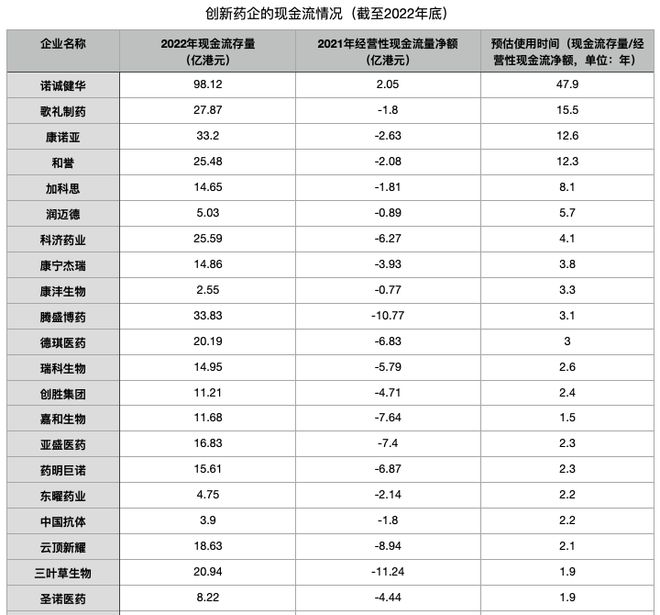

结合医药反腐,国家药监局提高新药研发的新规,短期内医药领域投资将更冷。根据共研产业咨询的统计,截至2022年底港股通过“18A”条款上市的生物科技公司,半数以上公司现金流存量不足以维持公司3年运营;约1/3不足以维持2年运营。

数据来源:企业年报、共研产业咨询/虎嗅制图

2022年年底,康方生物的现金及现金等价物余额为20.92亿元,如果没有license-out的大额补充,仅以其13.23亿元的研发投入和5.53亿元的销售及营销开支计算,也就只够支撑一年多的时间。

和铂医药为了改善现金流,已经卖掉了尚未投入运营的生物大分子研发创新中心项目的生产厂房,急火火地将核心产品、用于自身免疫性疾病治疗的巴托利单抗的大中华区权益卖给石药集团,也有提前变现之嫌,创新药企已经不得不尽快实现盈利了。

这种盈利可持续吗?

这些及时实现盈利的生物科技企业的成功秘籍,总结来说,除了传统的销售药品,主要靠的就是“开源节流”——压缩研发投入、提高效率,来“节流”开支;通过license-out获取首付金来“开源”。不过,目前情况下,这种盈利方式对于很多企业仍然是不可持续的。

在节流方面,可以看到,2023年上半年康方生物的管线更多了,但是研发开支5.75亿元,相比去年同期的5.95亿元还减少了;在销售环节,销售投入增加了,但是分销成本降到了3400万元,不到去年同期的1/3。

“我们还是要精打细算一些。”在今年西普会的“第六届医药创新论坛”上,康方生物的董事长夏瑜就曾透露,该公司的销售团队在卡度尼利单抗上市前两年就已经在组建了,但是这个团队并没有放在那里只拿工资的,他们在空闲的两年里,已经在“给企业做贡献”了。

在同一场论坛上,复星医药董事长吴以芳也曾公开表示,整个行业当下给人的感觉,就是“寒气逼人”。而在新的阶段做创新药,最关键的就是稳健。“我们应该还是要优化创新管线,有些项目早早杀掉可能更好。”这些被扼杀的项目,通常是指不能做到赛道数一数二位置的项目。

2022年以来,以“买买买”著称的复星医药,也剥离一些项目和资产。其中就包括其子公司江苏万邦的SGLT-2抑制剂万格列净研究,以及天津药业部分产权等非核心资产等。

这些尽管体现出了生物科技公司务实的一面,但是并非盈利的主要驱动力量。主要的动力来源还是要看license-out。

在这方面,康方生物去年将其核心产品依沃西的海外权益授权给了美国一家生物科技公司,创下了50亿美元的高值,在当时也是颇受关注的事情。这一交易的首付款5亿美元,也促成了该公司今年上半年的首次盈利。

同样地,和铂医药的盈利中,在研药物HBM7008(B7H4/4-1BB双抗)license-out给阿斯利康也是首功。

不过,从历史经验看,对于中国生物科技公司来说,想靠这种模式持续盈利还是很难。

比如:荣昌生物,在将首个国产ADC维迪西妥单抗“卖”掉,拿到2亿美元首付款以后,也短暂实现了盈利。但是很快就又开始亏损了。2023年上半年该公司的营业收入达到4.22亿元,同比增长20.56%,亏损7.03亿元。

如果不能持续有产品license-out,或者license-out管线很快有里程碑进展,已经盈利的企业,还是会重新回到亏损的状态。

此外,今年以来频繁出现的合作方“退货”问题,也增加了风险。

国内知名药企制药车间的研究人员

来自:视觉中国

客观来说,靠“license-out”实现盈利并非不健康的发展模式,相反在海外生物科技公司中还属主流。

一般来说创新药有三种模式:自主研发+license-in(授权引进);自主研发+license-out;自主研发+license-out+ license-in。曾有业内知名投资人总结海外发展较好的生物科技公司的运营模式,最后发现发展得最好的、市值更高的,普遍都是“自主研发+license-out”模式的公司。

这种模式本身依托更加细分的产业分工体系,生物科技公司可以更加专注研发,而不用操心生产、销售环节。

但这种模式在中国,还不是生物科技公司最热衷的方向。加之,此前投资过热、产业发展逻辑和政府支持主要靠给地等因素作用下,几乎所有头部生物科技公司都一心要发展成大厂(Bigpharma)。也正因为此,license-out目前还只是获得较好的现金流和短暂的盈利的权宜之计。

只不过,想要真正成为大药厂,将药品一粒一粒生产出来、再一粒一粒销售出去并获得可观的利润,对于科学家主导的生物科技公司来说,也并不容易。

“头对头”也是必选项

关于创新药商业化还有很多难题需要攻破,除了人们常说的出海这个“必选项”,“头对头”研究也是必选项,而且是更加重要的必选项。

从市场竞争的角度看,在中国医药反腐愈演愈烈,市场竞争逻辑生变的情况下,创新药的拼杀也将更加残酷。简单来说,要想在市场竞争中胜出,传统的“客情”不起作用了,就需要通过试验获取更多新适应症,来开拓空白市场;或者通过证明自家产品是全场最佳,来在厮杀激烈的赛道中脱颖而出。

康方生物的卡度普利单抗(PD-1/CTLA-4)曾经靠打开空白市场的方式尝到了甜头。

当下,中国市场已经有16款PD-1/PD-L1产品在售,其中仅国产的就有12款。覆盖适应症从发病率非常低的黑色素瘤一直到肝癌、肺癌等患者众多的“大病种”。这类药品是名副其实的卷王。

卡度普利单抗虽然是针对两个免疫检查点起效的双抗,但是主要的竞争对手仍然是PD-1产品。2022年,该药获批的适应症是宫颈癌二线以上治疗,当时还没有一种PD-1/PD-L1有这个适应症,也是该药销售表现亮眼的原因之一。

到了2023年这样的局面被打破了。就在7月份,誉衡生物的赛帕里单抗拿下了宫颈癌适应症,而且可以用于一线治疗。卡度普利单抗在第三季度还能继续保持销售势头吗?

而在PD-1赛道上,激烈竞争之下,该公司的PD-1产品虽然已经在今年1月获批了非小细胞肺癌这个大适应症,但是销售额却是负增长的——根据康方生物的半年报,“其他产品”销售额下降36.4%。

从早期公布的数据看,康方生物的上述两款产品都有很好的表现,但是可惜都不是“头对头”研究的数据。这也无疑也影响了他们的竞争力。

现在,该公司也越来越重视这件事,近两年已经启动了至少三项“头对头”研究。主要是双抗与默沙东帕博利珠单抗(俗称:K药)和百济神州替雷利珠单抗,在非小细胞肺癌治疗领域的比拼。

来自:视觉中国

2000年以来,中国涌现出一批创新药企,目前中国已经累计批准130个创新药、217个创新医疗器械上市。国家医保局每年都在动态调整目录,争取尽快将这些药品纳入医保。

“大家都在奔跑。”夏瑜曾多次强调,中国创新药企业在过去几年里的敬业和努力。“在美国要做两年的事情,我们半年、一年就做完了”。

接下来,他们要跑得更快才行,因为中国创新药研发的使命将转移到,让中国人吃上更好的药上来。这需要药企付出更多的资金和努力。

实际上,随着投资热情的冷却,不只创新药企业,创新药的价值评判标准也在发生微妙的变化——“first-in-class”(首创新药)已经不再是最受推崇的,能实现临床价值,进而实现商业价值的产品更受重视。

“创新的东西要能体现价值。”夏瑜说。她认为,一个药品能不能满足临床需求,有没有临床价值是最重要的,没有必要纠结一个新药是不是伪创新,如果一个新药不体现价值再创新也没有意义。这一点在中国尤其如此。

中国临床未被满足的临床需求太多,如何围绕已知靶点,开发出更高效、更低毒的创新药,满足患者用药需求,显得更加重要。

唯一一家靠销售产品实现盈利的生物科技公司复宏汉霖,主要靠的就是生物类似药(虎嗅注:可以理解为生物药领域的仿制药)。2023年上半年,该公司营收25亿元,其中将近一半(12.39亿元)来自曲妥珠单抗(商品名:汉曲状,原研药为罗氏的“赫赛汀”),同比增长54.8%。

对于制药人来说,PD-1是一个千载难逢的“爆款”靶点,无论是单药使用还是联合治疗,市场空间都非常大。根据弗诺斯特沙利文分析,作为免疫基石,PD-1/PD-L1在中国市场规模,到2030年也将达到582亿元。相比当下的百亿元规模,还有4倍以上的增长空间。

从现实情况看,虽然竞争者越来越多,默沙东的K药还是坐上了“药王”的宝座;信达生物和百济神州的同类产品,2022年的销售收入也分别达到了19.77亿元和28.59亿元。

而且,PD-1/PD-L1也并没有充分发挥出其威力。“第一,很多患者没有疗效反应;第二,用了以后有疗效的患者出现了复发耐药。”宜明昂科创始人董事长田文志曾公开指出。

这既显示出对已有靶点仍有持续开发的必要性,也预示着热门赛道的“卷”将“螺旋式上升”。可以看到,PD-1/PD-L1赛道上,发起“头对头”、向跑在前面的药品发起挑战已是常态。

毫无疑问,反腐风暴、集采、医保谈判等政策,无论过程如何,其目标都是指向产业结构的调整,也就是安全有用、能解决临床问题的创新药将成为主导。据中康科技研判,到2030年中国医药市场的规模将达到2.89万亿元,占到全球市场的1/6。

届时中国创新药企能够拿到多少,还是要凭实力说话的。