作者 | 吕玥

即便是面临着市场竞争加剧、好莱坞持续罢工、家庭预算承压等诸多不利因素,Netflix在今年三季度依然展现出了“流媒体标杆”的韧性。

仔细来看这份财报,各项核心数据的增长几乎都超出了分析师预期——

财报发布后,Netflix股价一度飙升超16%。

不过若是拉长时间周期来看,从去年开始Netflix的成绩也是颇为“动荡”,既出现过用户增长放缓,也存在利润同比下滑的情况。而投资者们也时刻紧盯着Netflix,特别是在其从过去单一的内容付费变现转变为探索付费共享、广告等多元业务并行模式后,今年下半年就已被认为是“新战略关键考验期”,似乎成败就在此一举。

Netflix股价走势

知其然,更要知其所以然。如今,Netflix是在考验期给出了一份满意的成绩单,其实力保持的关键要素为何?当市场对Netflix的期望再次提升,后续又将有何升级战略?

付费共享+全球扩张+丰富内容,用户增量创下新纪录

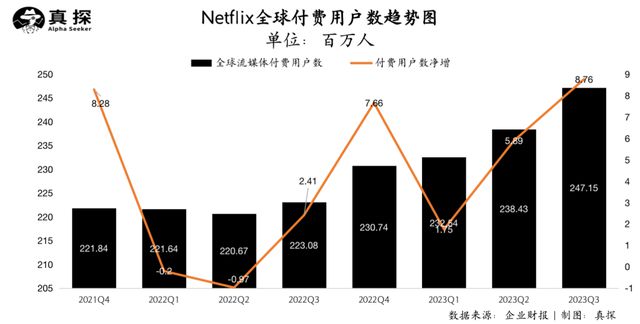

在此次财报中,最为亮眼的是付费用户的增长:全球流媒体服务付费用户总人数达2.47亿,10.8%的同比增速超出分析师预期,新增付费用户也创下了自2020年第二季度以来的最高水平。

具体来看,四个地区(美国和加拿大地区、欧洲和中东及非洲地区、拉丁美洲地区以及亚太地区)付费用户均有百万人水平的增长。其中欧洲、中东和非洲地区扛起了用户增长的大旗,新增付费用户人数为395万,而去年同期只有57万。

Netflix将用户的强劲增长归功于三点:付费共享、稳定的内容产出以及全球扩张。

付费共享是从今年2月份就开始推行的计划。这是因为此前用户共享账号的现象层出不穷,一人买单、亲戚朋友受用,这种“白嫖”极大影响了平台用户数和营收的增长。

为打击这种密码共享行为,Netflix在所有运营地区都推出了付费共享,规定一个账户只能在一个家庭中使用,想再增加新成员需额外付费,比如美国每一位新增用户每月需多花8美元。

虽然此前有媒体预测这将会引发用户的负面情绪,但据三季度财报披露,付费共享并未影响用户放弃付费,反而是许多以前从其他人那里借用密码的客户正在转变为全额付费订阅者,这也是本季度用户超预期增长的关键原因之一。而这也给了Netflix更多信心,表示未来会继续完善和优化这一模式,将更多借用者转变为付费者。

付费共享“捞回”了不少以前想尽办法省钱的用户,稳定的内容产出以及全球扩张则一直是Netflix的增长核心驱动力。

首先毋庸置疑,全球扩张去产出更多本土化内容是Netflix赢得各地区用户的杀手锏。据财报披露,目前Netflix正在50多个国家和地区以多种语言进行制作或联合制作。今年三季度,虽然没有像是《鱿鱼游戏》那样的超级大爆款,但Netflix表示在各个地区和多个类型的内容中都出现了相对热门的作品,包括《Sintonia S4》(巴西)、《DP S2》(韩国)、《Heartstopper S2》(英国)、《亲爱的孩子》(德国)等等。

特别的是,不只是做本土化内容,Netflix还将某一地区的IP拿来做国际化改编,以此去赢得全球用户。

例如财报中Netflix特别强调了真人版《海贼王》在社交媒体(尤其是 TikTok)上引起热烈讨论并获得了全球 6200 万次观看,并且该剧在上映后连续三周在Netflix全球十大热播剧中排名第一。在财报发布后的视频会上,Netflix CEO Ted Sarandos还将《海贼王》称为是“一个近乎神圣的IP”,日本创意团队和美国团队共同努力将其改编成了“一个全世界都爱上的内容”。

其次,Netflix也着重投入于内容类型的扩张。

一方面是增加更多版权内容。过去Netflix极为强调要投资于原创内容,这几乎成为其“引以为傲”的核心优势。而三季度经典老剧《金装律师》改变了Netflix只盯着原创的态度——该剧一至八季在Netflix上线后,自6月下旬开始连续12周成为美国流媒体电影、原创电视和收购电视中观看次数最多的影片,观看小时达到6.14亿,同时全球观看时长达到10亿小时。财报中,Netflix也明确会随着竞争环境的发展,去获得更多热门作品的版权许可,以补充原创内容。

另一方面,Netflix也将目光从传统大类剧综,转移到了动画、体育内容以及游戏上。比如动画方面,Netflix宣布与刚刚结束和苹果合作的Skydance Animation 达成多年期协议去开发和制作动画电影。体育内容方面,Netflix不仅推出了《贝克汉姆》这样备受关注的纪录片,四季度还将举办一级方程式赛车比赛Netflix Cup。而游戏方面,Netflix正着力基于热门内容进行开发,包括《鱿鱼游戏》在内多款游戏将上线。

今时不同往日,显然不论是Netflix还是国内长视频平台,都已经非常清楚超级爆款的不确定性。找到更多招数,才是讲出持续增长新故事的关键所在。

“涨价”是生存哲学,广告仍是新业务

事实上,此次财报发布后,比起用户、营收有多大的增长,更多人的关注点其实是——涨价。

目前,Netflix的订阅计划共分为四档:广告、标准、基本以及高级。“标准”是无广告最低档的套餐,基本和高级的差别主要是可支持的设备以及下载等权限更多。此次在财报中,Netflix表示将调整美国、英国和法国的订阅计划价格,除了看广告的计划和标准计划价格保持不变,基本计划和高级计划都要涨价。

Netflix 上次提价还是在2022年1月,自那以后,迪士尼、HULU等最大的几个竞争对手都纷纷提价。正如毕马威媒体负责人Scott Purdy所说:“消费者应该预料到会受到价格上涨和密码共享限制的打击”,面对已成行业普遍现象且用户大多有预期的局面,Netflix涨价就显得很有“底气”:一方面,Netflix认为目前的起始价格与其他流媒体相比极具竞争力,例如在美国广告计划的价格是每月6.99美元,这甚至远低于单张电影票的平均价格。另一方面,Netflix还觉得如果考虑到其所提供的内容广度、多样性和娱乐价值,现在这一定价具有惊人的性价比。

Netflix其实也试图从用户视角给出“安慰”:不是为了涨而涨,而是可以丰富用户选择。Ted Sarandos在视频会上表示,可选计划越来越广使得来自世界各地的用户都能根据自身不同需求去挑选一个适合他们的套餐,这也是为什么要保持最低入门计划价格不变的原因所在。

但Netflix也非常明确地讲出了一点:定价调整是流媒体增收的核心方法,是基础哲学。当一系列价格和计划以满足广泛的需求后,再去为会员提供更多价值时,就需要“偶尔”要求用户付费多一点。而三季度,Netflix的ARM(每会员平均收入)为10.85美元,同比下滑1%,环比下滑6.5%,Netflix也表示这是由于多种因素造成的,其中特别被提到的一点就是今年没有采取提价手段。

Netflix仍将定价调整视为增收核心,其实也体现出了广告这一新业务的成绩尚未显现。

去年11月,Netflix正式上线了广告订阅计划,Netflix广告业务主管Jeremi Gorman曾透露在半年多的时间里就有500万用户注册了广告版订阅服务。此次财报中也披露,三季度广告会员数量环比增长了近 70%,目前占12个广告国家/地区所有新注册会员的30%左右。

不过Netflix对外宣布其业务发展情况的态度始终保守,早在上半年就明确表示广告业务不会对2023年的业务产生重大影响,并且在此次财报中也仍在强调广告业务推出不到一年,还需要给新业务更多时间。另外Netflix还表示广告会员增长是当务之急,这直接影响其能否成为广告主的重要购买对象。

能明显看到的是,Netflix今年在广告业务方面的布局行动在加快。

比如本月,Netflix已与尼尔森美国建立了达成了广告效果测量方面的合作伙伴关系。合作后,广告主能够验证他们的广告效果,从而更好地了解他们的广告对Netflix会员的有效程度,提升更多广告主对于Netflix的信任度。同时,Netflix在财报中也提到将继续改进订阅计划,下个月将努力将广告计划纳入设备和 ISP 合作伙伴捆绑包中,由此可以带来额外的收入,提高其盈利能力。另外,Netflix还表示对于自己的销售团队和技术基础设施进行增量投资,以补充广告业务能力。

事实上,不论是做“传统”的内容付费业务,还是去探索包括广告在内的新业务,没有哪一项是可以立竿见影能带来极大增量的。换句话说,这些对Netflix而言都是场“长跑”。三季度的各项超预期,已经提升了市场的乐观情绪,后续Netflix要为自己所讲的新故事而持续加速。