在盟固利大涨之后,打新一度成为股民眼中的“香饽饽”。但十一长假前后,新股上市接二连三破发:9月28日爱科赛博(688719.SH)破发,10月10日浩辰软件(688657.SH)破发,10月11日中集环科(301559.SZ)破发。

除去市场情绪面因素外,排排网财富研究部副总监刘有华认为,新股定价不合理,估值偏高是上述新股破发的主要原因。

第一财经记者梳理材料后发现,高价发行背后,一些公募机构此前频频高价申购新股。但一个奇怪的现象是,当初以高价积极申购新股的部分机构,却在同一只股票股价大幅下挫且基本面未发生根本性改变时,买入热情消失,甚至降低持仓的情形。

“定价过高投资者不愿接盘”

9月28日,登陆科创板首日,爱科赛博(688719.SH)上市首日破发,该股曾在开盘后不久大涨近7%,但随即大幅震荡下跌,截至收盘报65.57元,跌幅6.3%,总市值54.08亿元。该股本次发行价为69.98元/股,成为近1个半月以来首只上市首日破发的A股,若以中一签500股计算,则当日亏损额近2200元。

带着“华为、比亚迪的供应商”标签,且主营业务踏足大热的光伏产业的爱科赛博,颇受投资者关注。IPO募资阶段,爱科赛博原计划募资3.8亿元,但最终发行价格定格在69.98元/股,实际募集资金净额13.18亿元,超募9.38亿元。

10月10日浩辰软件(688657.SH)登陆科创板。截至当日收盘,浩辰软件报88.89元/股,跌幅14.03%,换手率46.82%,公司总市值39.89亿元。

浩辰软件发行价格为每股103.40元,是2023年内的第七家发行价超百元的企业。发行公告显示,浩辰软件是研发设计类工业软件提供商,主要从事CAD相关软件的研发及推广销售业务。今年上半年,浩辰软件营收1.25亿元,同比增长22.34%;净利润为0.26亿元,同比增长10.29%。

中集环科10月11日在深交所创业板上市,该公司的发行价为24.22元/股,上市首日的开盘价为25.74元/股,收报23.95元/股,上市首日出现了股价破发的情况。

上述三只新股均出现超募情形。黑崎资本首席投资执行官陈兴文告诉记者,近期新股破发的原因主要来源于市场信心不足,量能疲软,在等待大盘反转的蛰伏期里,新入场打新的资金也会担忧市场上行量能不足造成新股上市即破发的可能。叠加市场情绪与量能情绪后,即便被一些投资者看好的三只新股依旧会出现“看好而不敢买”的市场现象。

“近一步说,市场低迷是导致新股破发的一个主要原因。”陈兴文表示。

而刘有华则表示,一段时间以来新股发行价普遍偏高,新股进入二级市场之后,因为其定价太高,导致投资者接盘意愿不高,破发也在情理之中。

机构高报价撑起新股高市盈率

除了情绪面因素外,陈兴文认为参考战略配售的机构也很重要。如果知名市场机构参与战略配售,可能会降低新股破发的概率,而不知名机构的参与可能增大破发风险。

但事实上,浩辰软件股东名单中不乏明星机构。发行前中金资本旗下中金启辰、民生证券、红杉资本旗下的红杉明辰分别持股4.46%、4.13%和2.97%,苏州两家国有机构苏州科创、吴江东运持股比例分别为11.89%和5.35%。

为何知名机构加持却仍然破发?陈兴文解释道,即使被资金看好,但如果新股在发行前定价过高,超过了市场的接受范围,那么投资者可能会在上市后将其定价调整到更合理的水平,从而导致价格下跌。同时,市盈率大幅高于二级市场行业平均值也导致机构投资者对于新股的担忧,在目前的全球经济与地缘环境背景下,市场投资者的风险偏好降低,进一步增大新股破发的概率。

上述三只破发新股中,有两只股票发行市盈率高于行业平均水平。以爱科赛博为例,通联数据显示,其发行市盈率达到88.78倍,而行业平均市盈率20.16倍,在同行业可比公司中,爱科赛博的估值也是偏高的。

而被众多明星机构所加持的浩辰软件发行市盈率为77.77倍,该公司所在行业最近一个月平均静态市盈率为64.55倍。

而中集环科发行市盈率为20.53倍,该公司所在行业最近一个月平均静态市盈率为31.38倍,被业内人士评价为“近期罕见的以低估值发行的新股。”

第一财经记者梳理材料发现,上述新股以高市盈率发行的背后,不少机构以高报价申购。如华夏基金旗下多个配售对象针对爱科赛博的配售价达到了81.08元/股,交银施罗德的多只产品报价也达到了80.5元/股,富国基金则达到了76.46元。

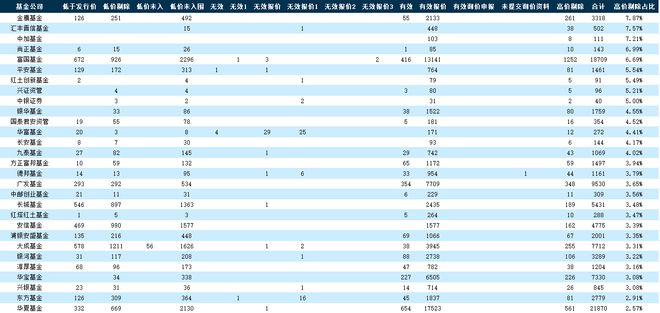

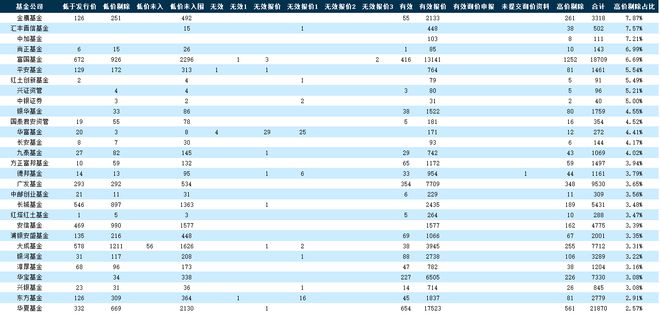

即使拉长时间维度,高价打新也一向被机构所“偏爱”。天相投顾数据显示,年内金鹰基金、汇丰晋信基金、中加基金和尚正基金申购新股的“高价剔除”次数分别为261、38、8和10次,占全部申购次数(公募产品申购一只新股记为1次申购)的7.87%、7.57%、7.21%和6.99%。

市场行情不佳,为何一众机构仍旧坚持高报价申购新股。百亿私募大佬梁宏于10月8日在社交平台中对此做出了解释:“问题出在为什么那么高价格上市后有人接,而不是打新的人。二级没人接,我自然不会去打。”

对于报价问题,他表示,“要入围自然得遵循近期入围的统计规律。如果统计规律只有这个价格区间才能入围,那在赚钱效应阶段,入围为目的时候就只能报这个价。”

值得注意的是,梁宏上述言论引发了较大争议,第一财经记者发现目前该贴已被删除。

股价“打折”,机构买入热情反而下降

记者也发现一个现象,当新股上市后二级市场股价已经大幅回落的情况下,上市公司基本面相较发行时并未发生太大变化,但部分高价打新的机构对同样的标的却似乎突然没了买入热情。

翱捷科技(688220.SH)是一个较为典型的案例。该股于2022年1月14日在上交所科创板上市,基金管理公司报价中位数达到168元/股,发行市盈率达63.67倍,高出市场行业平均水平,最终发行价定格在164.54元/股。

该股上市首日开盘即破发,当日开盘价报130.00元,盘中最高价130.11元,为上市以来最高价,此后该股股价震荡下跌。截至今年10月13日,翱捷科技收报60.94元,相较发行价下挫62.96%。

上市之初,翱捷科技颇受机构关注,最终募集资金净额比原计划多出41.66亿元。一众机构积极参与申购。

通联数据显示,民生加银旗下各类产品以175元/股的申购报价最终获配13.51万股。但截至今年二季度末,民生加银仅持有900股流通股。要知道,翱捷科技截至二季度末股价仅为75元,大幅低于其申购价格。

富国基金也发生了类似的情况。富国基金多只产品在该股发行时获配翱捷科技85.65万股,但截至今年二季度末减仓至17.61万股。富国基金当时的新股申报价格达到178.57元/股。

2019年-2022年,翱捷科技各年度净利润分别为-5.84亿元、-23.27亿元、-5.89亿元、-2.52亿元,营业总收入分别为3.98亿元、10.81亿元、21.37亿元、21.4亿元。今年上半年,该公司营收和净利润分别为10.57亿元和-3.36亿元。

一位业内人士提出疑问:“与上市前相比,翱捷科技基本面并未发生大的变化,但二级市场股价已经大幅下挫,那些以高价踊跃申购的机构为何不趁着价低买入,反而大幅减仓,这样的操作很难用理性投资、价值投资解释得通。”