今年未尽,外资公募“大换血”元年的态势已显。

盘踞在中国三大外资公募巨头的初代高管要么“退场”,要么“迭代”,要么“坚守”。

而进退之间,第二代高管呼啸而出,群星闪耀,亟待“大展身手”。

各有各的谋略,各有各的考量。

真是一个“你方唱罢我登场”的变动时代。

路博迈空降“新面孔”

第一批的外资公募高管多是“养成系”人才,最好是大学毕业就入职该机构,一路成长服务十数年的那种。

但第二批高管都不是。

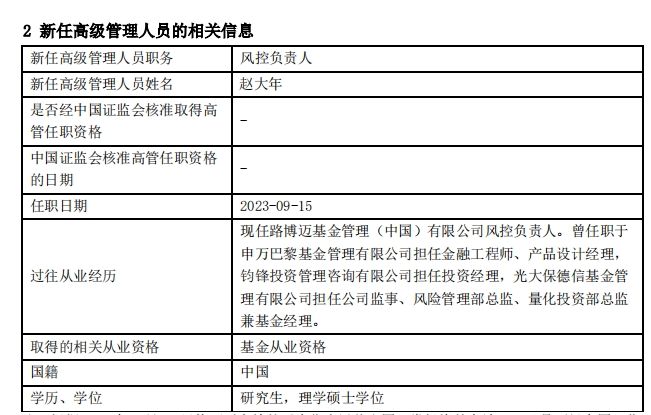

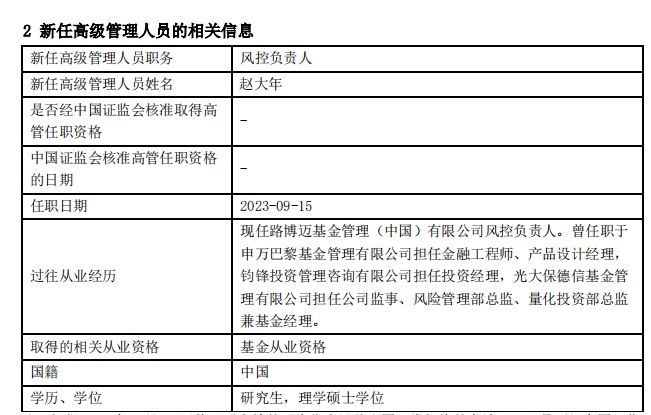

日前,路博迈基金发布一则最新高管任职公告。

公司风控负责人一职迎来“新面孔”——赵大年。他曾有7年时间位居于投资经理岗位,经历过申万巴黎、光大保德信和钧锋投资三家投资机构。

而且任职当日,距离赵大年从上一家公募基金公司辞职,还不到一个月时间。

此前的8月22日,光大保德信基金才发布公告称,赵大年因个人原因卸任多只在管产品。

从任职时长来看,他在光大保德信基金任职已长达14年,历任公司监事、风险管理部总监和量化投资部总监,可谓是风控和投研业务“两手抓”。

有魏晓雪“跳槽”在前,赵大年的抉择让业内觉得“意料之外,情理之中”。

今年3月,光大保德信原研究总监魏晓雪,宣告成为路博迈现任副总经理。

此外,魏晓雪又陆续任股票投资部总经理和研究总监,成为路博迈中国投研线的“一号人物”。

除了风控和投研,路博迈中国的财务负责人的任职“套路”,也几乎如出一辙。

今年4月,郭嘉令成为路博迈中国的财务负责人,此前担任海富通基金的同一职位。

“帅将”互换,有何深意?

将目光投向路博迈最核心的两位高管,或许会对其“挖角式”揽才给予更多理解。

今年7月,路博迈原董事长阎小庆(中国国籍)和原总经理刘颂(英国国籍)进行了一次“互换”。

双方各自接手了对方的职位,即阎小庆成为新任总经理,刘颂成为新任董事长。

对此,路博迈基金表示,此次高管职位只是发生了调换,高层管理团队没有变动,只是高管职能的调整与优化,更利于中国业务发展。

这种情况在业内并不多见。从经历来看,巧合的是,两人曾“师出同门”,都是海富通基金,还曾经“搭档”上阵。

2015年3月,刘颂开始担任海富通基金总经理,此时的阎小庆正担任海富通基金副总经理兼任子公司富诚海富通资管公司总经理。

随着公募基金三年一换届的”常规“屡被打破,路博迈在中国市场的策略“生变”,到了更聚焦业绩竞赛的时候。

初代“掌门”退场

作为最早开启中国公募投资的外资资管巨头,贝莱德在高管更迭层面迈出的步子要大一些。

直接“换帅”。

汤晓东是贝莱德基金成立以来的首任董事长,曾任职于苏格兰皇家银行、荷兰银行、摩根大通等国际金融机构。2019年6月,他加入贝莱德,担任中国区业务主管。而四年后,汤晓东选择离任。

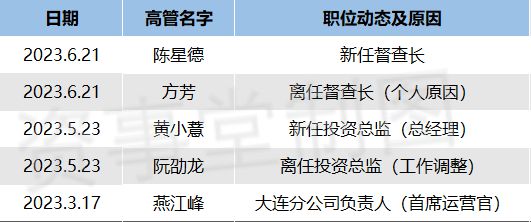

从年内所有高管更迭的进程来看,贝莱德基金更多遵循的是“自下而上”走势。

可以看出,在第一代“掌门人”离任之前,贝莱德第二代副总级高管“换血”的进程已明显加速。

截至目前,汤晓东的职务暂由贝莱德现任总经理张弛担任,他曾是光大保德信基金副总经理兼首席市场总监。

而业绩、经营、发展等各种原因,都被外界猜测为或是贝莱德基金首任“掌门人”离职的原因之一。

但这些猜测都未获得官方证实。

从上至下,老将出山

如果把筹备的情况也算上,富达基金也在经历第二代高管更迭,而且动作更加“成体系”。

这其中,富达基金总经理黄小薏的“空降”,可能是重要的“触发点”之一。

2022年4月,黄小薏加入富达基金。一年后,富达中国的督察长和投资总监陆续“翻新”。

其中,法务合规背景极为资深的陈星德,出任督察长,可谓强棒之选。

富达原投资总监阮劭龙离任后,这一投研线的核心职位,由黄小薏亲自担纲。但业内均认为,这可能不是“常态”。

后续,可能会在合适时再空降或提拔相应人选。

毕竟总经理兼职投资总监,这在业内并不是常见形态。

两套班子,强化“内地”

作为第一代高管,阮劭龙虽然离任富达中国,但未离职富达全球。

离任富达中国后,富达全球公布了其最新去向,阮劭龙被任命为富达国际亚太区投资管理部战略项目主管,他将于2023年7月赴港履新。

阮劭龙曾任富达利泰投资管理(上海)公司投资总监、中国业务管理总监,但他过往更多履历主要聚焦在香港市场,对于内地市场涉足不多。

前任督察长方芳也曾在富达利泰投资管理(上海)公司任职。

整体来看,富达独资之前的团队,更像是一种“培育”或“过渡”,毕竟内地和香港的投资环境大相径庭。

黄小薏担任总经理后,富达中国的高管风格逐渐转移到内地投资偏爱的类型人才。

“迅速”的做出业绩

二季度以来,外资基金的高管更迭频次悄然走高,迄今为止仍未止息。

对于最早“吃螃蟹”的两大外资公募巨头而言,新的一代高管已经在加速生成中。

从时间点来看,这或与外资基金普遍性开局“低开低走”有关。

历史的案例显示,纯外资背景的高管架构,往往难以经受市场的“高度竞争”。而后者正是第二代高管亟需克服的。

但与此同时,第一批的高管已经大量的消耗了公司的财力、物力、品牌甚至股东的耐心。

第二代的独资高管,必须在尽量短的时间里“证明”自己。

否则,长江水的“更后浪”可能也在等待着了。