前言:

还有比救房地产更重要的事情。

1

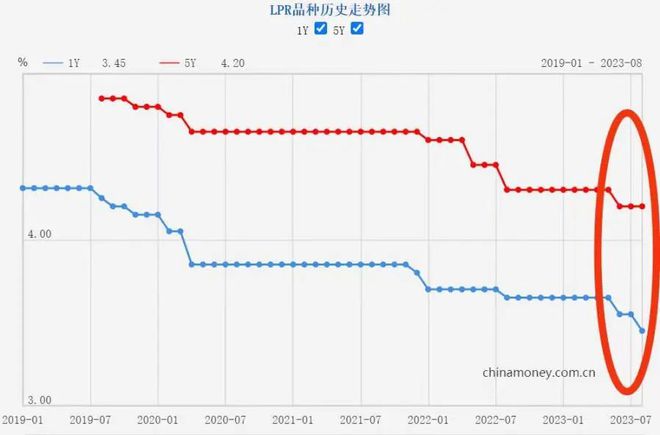

21日,8月份的LPR数据发布。

1年期LPR下调0.1%、由3.55%降至3.45%,5年期LPR则保持4.2%不变。

LPR数值下调、其实大家心理早有预期,毕竟在稍早前的8月15日,三大政策利率都已下调过。

1年期中期借贷便利(MLF)利率下调15个基点、由2.65%降至2.5%,7天逆回购利率下调10个基点、由1.9%降至1.8%,隔夜/7天/1月三个品种的常备借贷便利(SLF)则分别下调了10个基点。

政策利率可简单理解为银行从央妈那里获得资金的成本,获得资金的成本低了、对外贷款报价的LPR利率也会随着下降,LPR再加减点后、就是企业和居民借款的利率。

出乎大家预料的是LPR数值降幅偏少,且只降1年期、而没降5年期。

三大政策利率最大降幅是15个基点、最小降幅是10个基点,而LPR的最大降幅只有10个基点、最小降幅却为0,这就是非等比例的偏少降幅。

1年期LPR影响的是5年期以内的短期借款,以居民车贷/装修贷/大件商品购买的消费贷、以及企业借款为主,而5年期LPR影响的则是5年期以上的中长期借款、比如二三十年时长的房贷。

什么意思呢?

央妈有意降低居民消费贷和企业借款的利率,而对房贷利率则持维持现状的态度。

这应该是央妈对现实精准把控后的考量。

消费贷三万五万/十万八万都能做、金额门槛很低,一降息吸引来的贷款增量也会大,这不就拉动消费、拉动经济了么?!向企业放贷更是政治正确,企业因降息而增加贷款量、不就是支持实体么?!

而房子呢?

大家买房的热情已降至史上最低,哪怕给再低的利率、似乎也没人愿意买房了,所以 降低5年期LPR是不能增加房屋销售的,但却会实实在在的降低银行收入。

因为绝大多数房贷利率都是5年期LPR加减的计息方式,当LPR降了、存量房贷利率肯定降啊。

按照6月底38.6万亿房贷余额算的话,5年期LPR每下跌0.1%、银行的利息收入就会减少386亿!

央妈的意图显露无疑: 既然房地产如同烂泥扶不上墙、已不能拉动经济,那不如保银行收入好了,这对经济的健康发展更有益。

谁都知道,央妈为救地产曾出过很多大招的…若对比现在,该有多伤心。

2

8月14日,远洋集团发布公告称旗下的某只美元债、因未能在宽限期结束前支付2094万美元的利息,而构成实质性违约,也即正式宣告暴雷。

而在数天前的8月10日,碧桂园也发布盈利预警公告,预计上半年亏损450亿至550亿,并称“公司遇到自成立以来最大的困难”。

再往前追溯至7月31日,碧桂园发布公告称“寻求政府及各方监管机构的指导和支持”,并在8月8日公开承认“出现阶段性流动性压力”,虽然债务还没有实质性违约、但也近乎宣告暴雷。

因 远洋地产的大股东是中国人寿 ,所以算是央国企背景的房企。而碧桂园则是民营房企的优等生、也是行业的头部房企,每次新出的房地产支持政策都是最优先被应用的对象。

即使这样的房企,居然也会出现当下的结局,可想整个行业沉疴多重。

自2021年中恒大暴雷以来,包括央行在内的监管层陆续出了很多救助政策。

刚开始的救助还很克制,并坚持“救项目不救房企”的原则,主要是为了防止道德风险、打破房企“大而不能倒”并意图以此要挟政府或社会的幻想。

可随着形势的发展,发现项目和房企深度绑定。

房企的项目众多遍布全省、甚至全国,而这些项目的资金都被总部统一调用,即项目间的风险是串通的、是没有隔离的,一旦房企倒闭、项目就会紧接着烂尾。

救助的思路也由“救项目不救房企”转变为“救房企才能更好的救项目”,于是发布了支持楼市的金融16条,包括支持房企发增信债、保函置换预售资金、鼓励银行向房企信贷支持等。

随后又放开房企已禁止十余年的股权融资,再到后来的“内保外贷”以确保房企海外美元地产债不违约……

也就有了支持房企的四支箭:

第一支是信贷融资

第二支是债券融资

第三支是股权融资

第四支是“内保外贷”的海外融资

除了对供给端房企资金支持外,还对销售端进行了系列支持,比如放松限售限购、提高公积金贷款额度、支持刚需和改善性住房,以及不断的降低房贷利率…自2022年1月以来,5年期LPR已累积下调四次、降幅0.45%,由4.65%降为如今的4.2%。

可在如此强有力的支持下,却没有卵用。

于是,央妈的心思也变了。

3

本月5年期LPR不下调的另一个原因,是它对新增房贷的利率影响近乎没了。

去年9月底,央行和当时的银保监会发布了“阶段性放宽首套房贷利率下限”的通知,即若某个城市的新房销售价格同比和环比连续三个月下跌、可取消首套房贷利率的下限。

之前首套房贷利率的下限是5年期LPR减0.2%,下限取消之后、当时有的城市房贷利率只有3.6%。

该阶段性政策本来执行至年底的,可到期后监管层却把这个“临时性政策”变成了“长效机制”、并命名为“首套房贷利率动态调整机制”执行至今。

在这一机制下,截至今年6月底,全国343个城市中、有100个下调或取消了首套房贷利率下限,也就是说即使5年期LPR不下调、很多城市新发放的房贷利率也可下降。

但是下调5年期LPR却会降低存量房贷利率、进而缩减银行利息收入,这才是关键。

现在央妈要保银行收入、保银行生存。

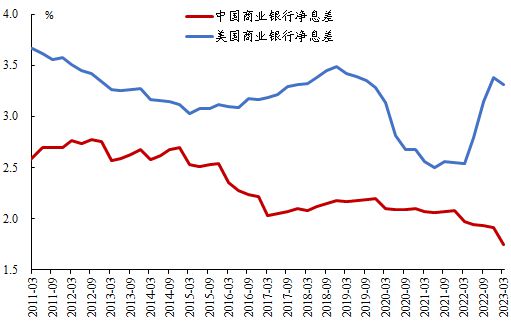

银行收入的大头是存贷息差,而现在中国银行业的息差太低了。

央行二季度货币政策执行报告中的专栏①做出了详细说明,如下:

我国商业银行净息差和资产利润率处于下降趋势,截至一季度的净息差为1.74%,而美国一季度的银行净息差为3.31%,接近我国的两倍。

随后还提到,我国经济运行面临诸多困难挑战,在此过程中需进一步发挥银行服务实体经济的重要作用,畅通经济金融良性循环。金融周期和经济周期不完全同步,银行信贷风险暴露需要一段时间,应有一定财力准备和风险缓冲。

什么意思呢?

就是银行应保证一定的利润收入,这样银行才有钱、有动力向实体放贷稳经济,前两年放贷(比如2020年疫情期间放了很多贷款)的呆坏账要这两年才会暴露,银行需要累积一定的利润去抹平。

中国当下面临三大风险,分别是房地产风险、金融市场和金融机构风险、以及地方政府债务风险。现在房地产风险正在逐渐暴露和解决中,接下来要着重解决的是化解地方债和避免金融系统性风险。

房地产的回暖在销售端,只有大家愿意买房楼市才会起色,可现在的问题是房地产就如同一个无底洞,投入再多的钱、再多的政策、再低的房贷利率也很难激活…大家就是不买房!

既然再低的房贷利率大家还是不愿买房,那不如维持5年期LPR现状、保留住一定的银行利润,累积住资源去做其他更重要的事。

当房地产实在扶不起时,连央妈的想法都变了。

当下,中国经济面临房地产、金融市场/金融机构、地方债三大风险,而它们之间又紧密相关、并在地方政府债务上体现出来。