文/刘振涛

又有公募公司高管变动了!

9月9日,兴业基金发布公告称,李辉被任命为公司总经理,从2023年9月8日起开始履职,董事长叶文煌不再履行总经理职务。这意味着在上一任总经理胡斌离职后,兴业基金迎来了新的总经理。

(来源:基金公告)

资料显示,李辉的从业经历比较丰富,曾在上海远洋运输公司、中宏人寿保险公司、星展银行等多家公司工作,2010年加入国泰基金,并担任过公司副总经理。

2023年7月19日,国泰基金发布公告称,公司副总经理李辉因个人原因离职。在离职一个月后,2023年8月,李辉加入兴业基金,并于9月被任命为总经理。李辉是兴业基金的第四任总经理。

我们观察到,2023年以来,兴业基金管理层除了总经理变动外,董事长也发生了变动。

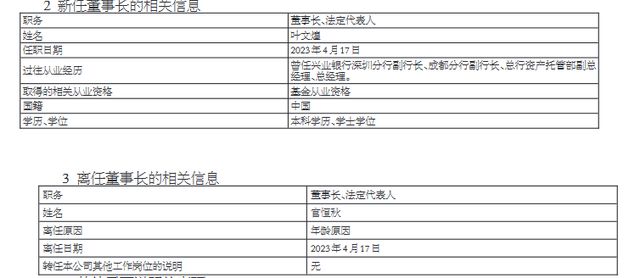

根据兴业基金发布的公告,2023年4月17日,公司原董事长官恒秋因为年龄原因离任,叶文煌被任命为兴业基金新任董事长。叶文煌是兴业基金第三任董事长。

(来源:基金公告)

兴业基金的董事长和总经理都在今年发生了变更,全新的公司领导班子也搭建完成,市场也希望新的领导班子带领公司更好发展。

兴业基金是一家成立时间比较晚的公募公司,公司成立于2013年4月17日,今年是其成立的10周年。公司的大股东为兴业银行,持有公司90%股权,兴业基金是一家典型的银行系公募公司。

Wind最新数据显示,截至2023年9月11日,兴业基金公募管理规模突破了3000亿,达到3068.25亿元。观察兴业基金公募管理规模,10年来公司的规模一直处于增长状态。

Wind数据显示,近两年来(2021年二季度至2023年二季度),兴业基金公募管理规模从2403.02亿元增长至2987.2亿元,规模增长了580多亿。

(来源:wind)

随着规模的增长,兴业基金的经营情况也不断增长。

根据兴业银行发布的2023年中报显示,截至2023年6月30日,上半年兴业基金实现营业收入6.54亿元,同比增长27.73%;实现净利润2.67亿元,同比增长45.90%。

不过我们观察发现,虽然兴业基金规模和经营业绩增长较快,但是存在着银行系公募固有的短板——规模结构失衡,轻权益重固收。

对于银行系公募来说,银行作为公司的大股东通常具有较强的实力,能够为基金公司提供资金、渠道等方面的支持,这是银行系公募较大的优势。

银行是债券最大的做市商,重要参与者,具有丰富的债券操作经验,同时,银行的客户群体风险承受能力偏低,主要基于避险和流动性管理,固收类基金和银行理财在风险上都比较偏低。因此,依赖大股东的银行系公募更偏向于固收类产品,容易规模结构失衡。

目前,公募市场有13家银行系公募公司,固收类基金(债券型和货币型)占到了公司公募管理规模的绝大部分。比如,wind数据显示,截至2023年9月11日,建信基金公募管理规模7489.02亿元,固收类基金规模达6873.32亿元,占总规模比例达91.77%。

回到兴业基金,wind数据显示,截至2023年9月11日,兴业基金货币型基金规模为1069.04亿元,股票型基金规模仅10.28亿元,混合型基金规模为181.84亿元,债券型基金规模为1804.71亿元,固收类规模达2873.78亿元,占总规模比例达93.66%。

(来源:wind)

可见,固收类基金产品是兴业基金的主要产品,对于公司管理规模起到支撑作用。

如今,兴业基金迎来新的总经理,接下来在权益类产品方面,兴业基金能否实现提升发展,我们将保持关注!