摘要:管理费用增长较多,盈利能力指标小幅下滑(欢迎关注杠杆游戏)

撰文|张银银&编辑|欣欣然

有杆友留言说谈谈重庆银行。

好的,今天我们说说重庆银行的2023年半年度报告吧。

又到公司半年度业绩发布季,近期,杠杆游戏和杆友一起拆中报。有特别感兴趣、想看的企业欢迎留言告诉我。

1、营收小幅增长,其实还没有回到2021年同期高点

客观说,重庆银行体量不大,该行2023年中报披露,该集团资产总额为7270.61亿元,存款总额为4061.77亿元,贷款总额为3784.12亿元——同期,同城的重庆农商行资产已经超1.4万亿元,是重庆银行的2倍体量;同时,重庆银行资产也低于成渝地区双城经济圈内部刚破万亿资产的成都银行。

但是重庆银行作为一家城商行,特别是在我国西部、长江上游地区,还是很资深。

该行是我国西部和长江上游地区成立最早的地方性股份制商业银行之一,前身是1996年由37家城市信用社及城市信用联社共同组建的重庆城市合作银行。

1998年更名为重庆市商业银行股份有限公司,2007年更名为重庆银行股份有限公司。2013年,重庆银行在香港联合交易所上市,成为首家在香港上市的内地城商行。

2021年2月5日,该行在上海证券交易所上市,成为全国第三家、长江经济带首家“A+H”上市城商行。

在英国《银行家》杂志千佳银行排名中,连续8年跻身前300强。

当然不管怎么说,重庆银行只是一个城商行,截至2023年6月末,只有173家营业网点,覆盖“一市三省”,包括重庆市内所有区县及四川、贵州、陕西等省份,控股重庆鈊渝金融租赁股份有限公司和兴义万丰村镇银行有限责任公司。

多数网点,当然都在重庆。

2023上半年,重庆银行录得营收近70亿元,2022年同期不到68亿元,小幅增长3.07%。值得一说杠杆游戏注意到,2023年一季度,重庆银行的营收为32.34亿元,当时增幅仅有1.55%。

也就是说,二季度重庆银行的营收环比是有小幅度提速的。

不过我也注意到,2021年上半年,重庆银行营收已经达到72.74亿元左右,也就是2022年下滑了不少——对,下滑了近7个点。

2022年同期下滑小7个点,2023年同期又小幅增长3个点,其实2023年上半年的营收还没有回到2021年时。

1)如上图,利息净收入的情况其实类似。

2023上半年,重庆银行利息净收入接近54亿元,2022年同期略低一点,2021年同期则是接近56亿元。

2)手续费及佣金净收入情况更糟,2023上半年不到2亿元,2022年同期超4亿元,同比下滑高达52.35%。2021年同期,该数字为4.29亿元。

3)投资收益算是不错的,获得近12亿元收入,2022年同期为9.50亿元,同比增长26.32%。2021年同期,该数字为9.41亿元。

如上,我们看到重庆银行2023上半年,营业利润、税前利润,其实都是小幅下滑的。幸好,归属净利润超29亿元,2022年同期为接近28亿元,同比小幅增长4.38%。2021年同期不到27亿元。

2、管理费用增长较多,盈利能力指标小幅下滑

值得注意,杠杆游戏发现,2023上半年,重庆银行业务及管理费用16.85亿元,2022年同期为15.46亿元,同比增长9.04%——明显高于营收、归属净利润的增速。2021年同期,该数字为14.29亿元,也就是说2021年同期用更低的业务及管理费用,创造出了更高的营收。

对了,杠杆游戏注意到重庆银行的存贷款增长还是比较均衡,没有像很多银行那样明显存款增长快、贷款增速不济。

上文写过,截至2023年6月末,该行资产总额7270.61亿元,较2022年末增长6.18%。

客户贷款及垫款总额为3784.12亿元,较2022年末增长7.33%;

负债总额为6730.94亿元,较2022年末增长6.30%;

客户存款总额为4061.77亿元,较2022年末增长6.16%。

截至2023年6月末,重庆银行客户贷款及垫款总额占资产总额的比例达到52.04%,较2022年末上升0.55个百分点;

客户存款占负债总额的比例达到60.34%,其中储蓄存款占存款总额的比例为46.54%,较2022年末提升2.84个百分点。

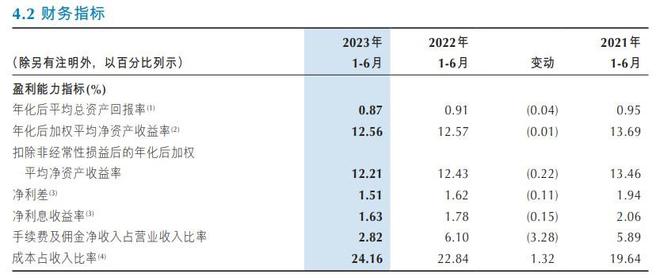

接着我们看看重庆银行的盈利能力指标。

1)年化后平均总资产回报率0.87%,2022年同期为0.91%,同比下滑了0.04个百分点。2021年同期为0.95%。

2)年化后加权平均净资产收益率12.56%,2022年同期为12.57%,同比下滑0.01个百分点。2021年同期该数字为13.69%。

3)扣非年化后加权平均净资产收益率12.21%,2022年同期为12.43%,同比下滑0.22个百分点。2021年同期为13.46%。

4)净利差1.51%,2022年同期为1.62%,同比下滑0.11个百分点。2021年同期为1.94%。

5)净利息收益率1.63%,2022年同期为1.78%,同比下滑0.15个百分点。2021年同期该数字为2.06%。

6)手续费及佣金净收入占营业收入比率2.82%,2022年同期为6.10%,同比下滑了3.28个百分点。2021年同期为5.89%。

7)成本占收入比率24.16%,2022年同期为22.84%,同比下滑1.32个百分点。2021年同期为19.64%。

如上我们可以发现,资产回报率的下滑,几乎是银行业共同的问题。从宏观数字上也说明这一点,具体到各家银行基本一样。

息差的收窄,也是基本相似的。

而成本占收入的比率,则多数银行都是上升的。

不少银行都是花了更多的成本,却没有带来营收、利润的明显增长,甚至不少银行营收或净利润同比还是下滑的,或者没有回到2021年同期的水平。甚至有的营收、净利润指标全是下降的。

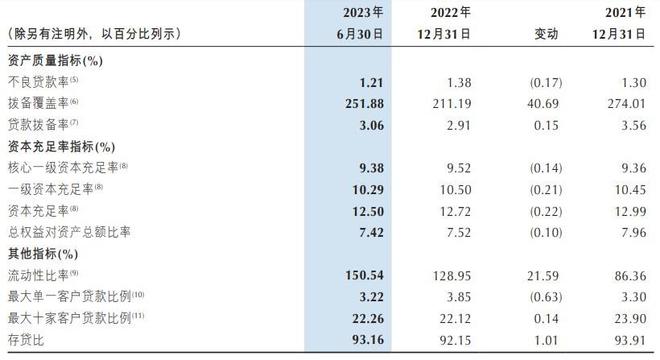

3、不良率下降,资本充足率也下滑

从资产质量指标看,我们可以发现重庆银行的不良率是下降的,还是很不错:

1)不良贷款率1.21%,2022年末为1.38%,下降了0.17个百分点。2021年末为1.30%。

2)拨备覆盖率251.88%,2022年末为211.19%,增长40.69个百分点。2021年末为274.01%。

3)贷款拨备率3.06%,2022年末为2.91%,增长0.15个百分点。2021年末为3.56%。

从资本充足率指标角度看,杠杆游戏注意到,重庆银行的资本充足率是下滑的。

1)核心一级资本充足率9.38%,2022年末为9.52%,下滑0.14个百分点。2021年末为9.36%。

2)一级资本充足率10.29%,2022年末为10.50%,下降 0.21个百分点。2021年末时为10.45%。

3)资本充足率12.50%,2022年末为12.72%,下降了0.22个百分点。2021年末时该数字为12.99%。

4)总权益对资产总额比率7.42%,2022年末为7.52%,下滑0.10个百分点。2021年末该数字为7.96%。

对了,杠杆游戏注意到,2023年上半年,重庆银行计提信用减值损失17.61亿元,较2022年同期增加1.12亿元,增幅6.80%。

小结一下,2023年上半年,从营收角度应该说重庆银行有一定恢复,但依旧低于自己的巅峰。利润指标总体还是过得去,生意不好做谁家都是。

希望2023下半年及2024年加油。

本文未标注出处的财务图表,均源自重庆银行有关公告,特此说明并致谢

版权及免责声明:本文系杠杆游戏创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆游戏任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。