怎样看待“最强地级市”的上市公司?

苏州的上市公司和深圳、杭州这些城市相比,有什么不一样,长板在何处,短板在哪里?

这次,我们带来了和君咨询的一份报告。

最近几年苏州经济的高速发展,离不开苏州新增上市公司的表现,尤其是受益于科创板、北交所甚至是注册制的发展,苏州崛起了一批以专精特新、硬核科技为主的上市公司,助力苏州经济的发展。

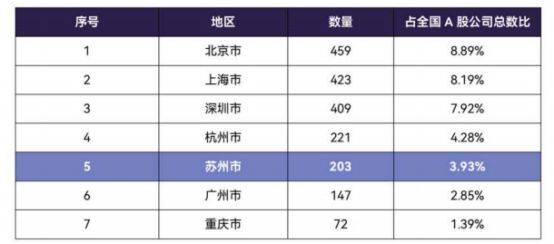

截至2023年7月,苏州全市共有上市公司251家(境内A股207家,全国第五;其中科创板50家,全国第三)。

令人惊奇的是,在2020至2022年的三年间,苏州新增上市企业100家。尤其是2022年,苏州企业的上市步伐可谓“全年无休”。

上市公司是现代区域经济发展最具活力的增长源和推动力,读懂上市公司,某种公司也就读懂了一座城市的经济结构、产业结构。

01.

和别人的差距

苏州上市公司多,但多为最近三年增加(最近三年上市的企业占44%),与深圳这样的头部城市相比,差距尚大。

细看苏州上市公司数量的结构,不难看出:

科创板推出后,苏州迅速抓住了机会,三年多的时间内,新增上市公司数量高达91家,占苏州上市公司总数量的44.83%。

苏州上市公司占A股数量(5,164家)的比例为3.93%,高于2022年度苏州市GDP占全国GDP的比例1.98%,高于苏州整体经济贡献;但相比之下,苏州上市公司的数量又只是上海市的47.99%、深圳市的49.63%。

所以苏州上市公司看似数量多,但数量又并不足够多。

你看深圳3.2万亿元GDP,近1800万人口,苏州2.4万亿元GDP,1200万人口(且超过一半不在城区,但苏州的占地面积是深圳的4倍),两地GDP相差8,000亿元左右,但深圳上市公司可是超过了400家。

其中差距不言而喻。

02.

上市公司外流

苏州上市公司虽然在地级市中名列前茅,但我们在研究中发现:

苏州有一些上市公司,正在被其他地方的企业收购或外迁到其他地区。

比如,金智科技被齐鲁交通集团(山东省国资委实控)收购,赛摩智能被洛阳国宏集团(洛阳市国资委实控)收购,常铝股份被齐鲁财金收购,国瑞科技从苏州迁往杭州等。

这个现象有利有弊:

从好的方面看,苏州上市公司基数大,不缺少上市公司,其中自然有市场化的优胜劣汰;

但在苏州上市公司数量不“够”多的前提下,存量上市公司还存在“外流”现象,就不是一件好事了。

一个区域的经济增持如果要持续,必然要培育一批本地的上市公司,而本地上市公司数量的快速增长,又会进一步提升当地经济增长的后劲与新动能。目前苏州上市公司总量为203家,远少于深圳,略少于杭州,也就是说苏州新增上市公司仍有潜力可挖,但在当前关键时刻,苏州已经出现上市公司外流的问题,确实值得重点关注。

03.

总数量不少,总市值不大

在“1+6”市上市公司的市值总额排行榜里,苏州市排名倒数第二,与杭州市、广州市相差悬殊。

苏州市上市公司的市值总额,是北京市的7.28%、深圳市的18.10%、上海市的20.92%。

从数量上看,苏州是上海的50%左右,但市值总量仅为上海的20%左右。

再对比其他城市,苏州上市公司的数量与杭州相当,总市值仅为杭州的53.93%。

苏州上市公司远多于广州市,总市值仅为广州的75.20%。

苏州上市公司数量是重庆市的近3倍,但市值总额还不到重庆市的2倍。

如果再看平均市值,苏州市上市公司平均市值仅为81.10亿元,杭州市上市公司平均市值为138.12亿元,广州市上市公司平均市值为148.92亿元,而深圳市上市公司平均市值高达222.38亿元。

04.

不仅缺头部,更缺腰部

苏州一直在说自己缺乏千亿市值企业,但我们的研究结论是:

苏州没有千亿企业,主要是因为200-300亿市值的企业数量不足

大市值公司少的重要原因是腰部市值企业弱

在1,000亿元以上、500-1,000亿元、300-500亿元、100-300亿元四个市值区间中,苏州市上市公司的数量占比水平,都低于全国的平均数量占比水平。

相比之下,杭州市最大市值公司为海康威视,市值3,534.88亿元,300亿以上市值公司数量占比9.95%;

广州市最大市值公司为保利发展,市值1,665.09亿元,300亿以上市值公司数量占比10.88%。

事实上,比培育新增上市公司更重要的资本工作,应该是培育100-300亿元市值的“潜力蓝筹”上市公司,这是苏州市经济跃上新台阶的必要条件。

没有腰部,头部从哪里来?

05.

民企上市公司市值

苏州203家A股上市公司平均市值是81.10亿元,在“1+6”市中排名第7。

其中,苏州民营上市公司市值均值是77.98亿元,而苏州地方国有上市公司的市值均值是164.66亿元,苏州民企上市公司平均市值不及国内国有上市公司平均市值的一半。

这个数据的出现还有一个背景:

2022年有三家百亿元新股上市,分别为纳芯微(288.08亿元)、瑞泰新材(156.93亿元)、东微半导(135.61亿元)。这三家新增上市公司显著拉高了苏州上市公司的平均市值水平。

06.

国企上市公司体量

从区域国有上市公司平均市值的维度看,苏州国企上市公司平均市值为77.38亿元,与北京(1,039.07亿元)、重庆(241.25亿元)等城市有较大差距,在1+6城市中排名第七。

苏州国企在全市上市公司的总市值占比不高,为7.52%,在1+6城市中排名第七位。苏州的国有上市公司的数量与体量与杭州、广州相比都有较大差距,主要原因有二:

一方面是杭州、广州均是省会城市,省属国有企业资源充沛,苏州难以与之比较;

另一方面则是苏州对本市国有上市平台的打造,任重道远。

07.

市值虽小,但股东钱多

按2023年4月30日收盘价市值计算,苏州市上市公司股东百富榜如下, 其中迈为股份的周剑、固德威的黄敏、迈为股份的王正根居前三,持股市值分别为106.18亿元、99.05亿元、81.99亿元。

股东百富榜平均持有市值22.30亿元,最后三名是八方股份俞振华、科森科技徐金根、电科院胡德霖,百富榜里的排名最后十人都持股市值近10亿元。

相比之下,安徽省、湖南省的A股上市公司股东百富榜门槛是2亿元,杭州市不足6亿元。

这足以说明,苏州市总体经济水平与财富程度,远高于周边。

08.

资产规模小,杠杆率低

第一,苏州市上市公司之所以市值规模小,主要是因为资产规模小。虽然毛利率表现不错,但明显存在着资本杠杆率低的问题。苏州市上市公司相对谨慎、稳健、不会轻易放杠杆。

第二,苏州市上市公司市值规模小的背后,其实是战略问题。为什么很多苏州市本地的上市公司,上市后依然处于小市值与低速发展状态?市值规模是一个企业综合竞争力的集中表现:除了谨慎的原因外,有些上市公司本身处于专精特新细分领域,所处行业存量规模不大。虽然所处行业有一定技术门槛,但因为行业本身的规模限制无法吸收更大的资本投入,因此体现为资本保守、成长缓慢。

09.

对资本市场的认识

苏州上市公司上市后获得的资本市场支持少,对如何利用好资本市场这个问题,认识不足。

2022年,全国上市公司股票融资(IPO+定增)共计1.25万亿元,苏州市上市公司融资占比2.72%(苏州市上市公司2022年IPO融资+再融资,共计341.53亿元,同比2021年下降39.82%);高于苏州的全国GDP贡献占比(1.98%),但低于苏州市上市公司数量占比(3.93%)。

苏州市的上市公司融资规模远小于深圳市和广州市,与杭州市基本持平。

2022年,苏州市上市公司有43家进行了回购,有7家进行了共计20次增持,数量占比3.45%;有42家公司进行了240次减持,数量占比20.69%。对比“1+6”市,苏州市上市公司在资本市场上的活跃度偏低。

在市值逆周期的回购问题上,苏州上市公司显得比较保守和被动,比较安于现状。

上市公司的大股东增减持与回购统称为上市公司的“股权吞吐”行动,这意味着一家上市公司主动管理自己的股权。一家优秀的上市公司不能一味增持,否则流动性减弱,无法发挥公开市场的流通功能;

一家优秀的上市公司也不能一味减持,一旦上市公司大股东减持达到某个阈值,可能会导致公司控制权出现松动,甚至出现大股东的负面影响。

从中我们可以推断:

无论是宏观上的苏州市经济发展,还是微观上的企业经营,资金“燃料”不足致使经济动能不足的问题,都值得引起苏州市重视。

可以说,苏州市上市公司,并没有充分利用好自己在A股中的地位。

一个有意思的现象是,在我们与各个地方政府接触的过程中,苏州各个区的企服中心,招商等政府工作人员,对IPO的认识几乎是全国最高水平,在上市培育工作中几乎成为全国的标杆城市,这促成了整个苏州这两年的上市公司数量的跃迁。

但企业上市后应该做什么?

何服务已经上市的公司?

如何与当地经济深度结合?

目前看,苏州还没有找到自己的完美答案。

10.

上市公司转化率

苏州上市公司调研接待很多,但研究报告少,投资机构持股少。说明转化率、认可度存在问题。

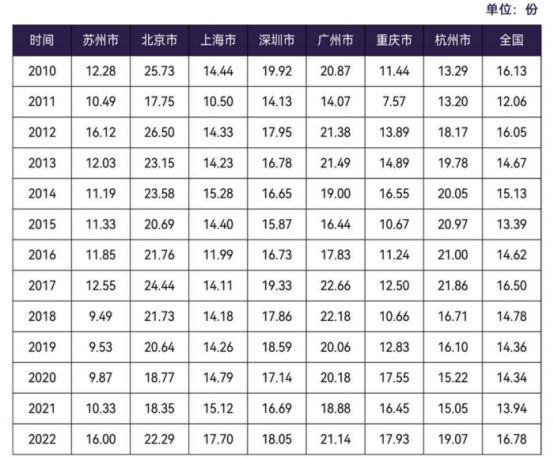

2022年,苏州市上市公司获得分析师发表研究报告的平均数量明显提升,相比全国平均数量有明显提升,但相比“1+6”市处于末位,仅接近全国平均数量水平。

这说明了什么问题?

苏州市上市公司平均机构接待量在“1+6”市中排名第2,但平均机构股东数在“1+6”市中排第6名。

苏州市上市公司机构持股比例是23.21%,全部A股上市公司平均机构持股比例是29.42%。苏州市上市公司平均机构持股比例在“1+6”市中排第7名。

这说明一点:

A股市场的机构投资者对苏州市上市公司关注度很大,来访调研次数很多,但却没有形成最终的买入。

这背后隐藏的逻辑是:

虽然苏州市上市公司机构接待平均数很高,但一方面机构接待数主要集中在前50家上市公司,有近四成的上市公司无机构接待;

另一方面上市公司从机构接待到机构持股的转化效果并不理想,表明除行业本身受资本市场关注度高以外,苏州市大部分上市公司在投资者关系管理方面仍有待加强。

最后总结:

苏州上市公司多,但其中大多数上市公司离资本市场还很“远”。

苏州的中小市值上市公司,虽然在形式上完成了上市,但在经营状态上,在与资本市场的互动交流上,还远远没有把资本市场的功能发挥出来,大部分苏州上市公司还没有真正进入“上市后”的经营状态,小市值公司众多。

用一句话概括:

有高原、没高峰。

背后三个原因:

一是历史原因,苏州很多上市公司起步于大链主的供应商,工业品牌性不强,导致细分领域受限,资本空间有限;

二是苏州上市公司企业家在一定程度上对规则不熟悉、不擅长资本市场,这也导致他们的经营策略较为保守;

三是苏州企业家抓机会能力强、更加务实,反而会容易小富即安。

苏州市坐拥极其丰富的科创资源,民营企业极强。 尤其是最近三年,苏州市利用科创板的机会快速完成了产业结构的调整,使得苏州市快速出现了一大批新增上市公司群体,在上市公司数量方面上了一个大台阶,构建了苏州市强大的上市公司集群基础,苏州在IPO前期的准备工作也堪称国内一流。

对于大多数城市来说,如何培育更多数量的上市公司是地方经济高质量发展的关键,但对苏州来说,既要做好如何进一步培育更多上市企业,对超一线城市实现追赶;又要对已经上市的存量上市公司,推动高质量发展,两个问题都至关重要。

如何培育200亿市值以上的潜力蓝筹企业?

这应该是未来五年内,苏州上市之路上的重大课题。

来源:曾老师的资本观察

奔流公告

大调研时代开启

奔流财经社联合国内高端智库

正在启动“调研长三角”活动

针对长三角城市、产业、

企业、园区、开发区

进行定制化高端调研

策划年鉴、蓝皮书出版等

内参直达高层,欢迎垂询合作

联系电话:18961880071(微信同号),刘社长。

本社法律顾问:海辉律师事务所

咨询电话:0510-88887007

近期热门文章推荐

回复关键词阅读