本文来源:时代商学院 作者:黄锐

来源| 时代商学院

作者| 黄锐

编辑| 陈佳鑫

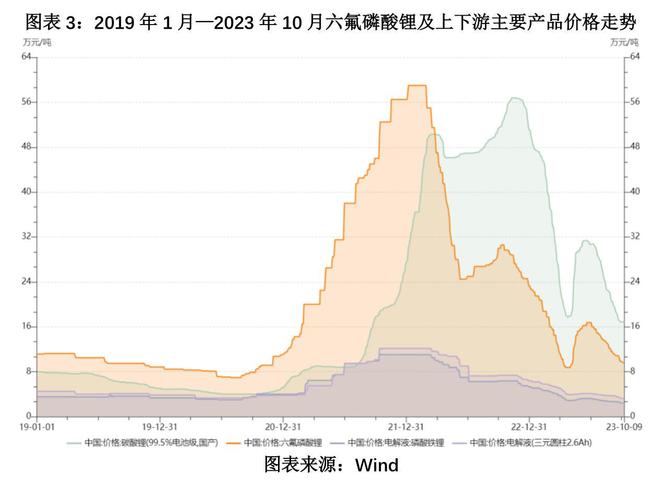

据Wind数据,2023年7月以来,六氟磷酸锂价格呈持续下跌趋势,价格从7月3日的16.75万元/吨下跌到10月19日的9.45万元/吨。相比2022年1月的高点59万元/吨,已跌去83.98%。

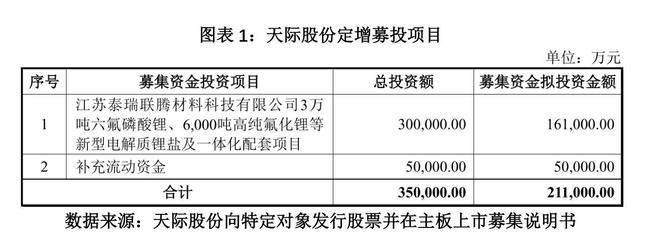

而天际股份(002759.SZ)仍计划定增加码六氟磷酸锂产能。9月4日,天际股份发布《向特定对象发行股票并在主板上市募集说明书(注册稿)》(以下简称“定增说明书”),计划通过定增募资21.1亿元,主要用于新建3万吨六氟磷酸锂产能。

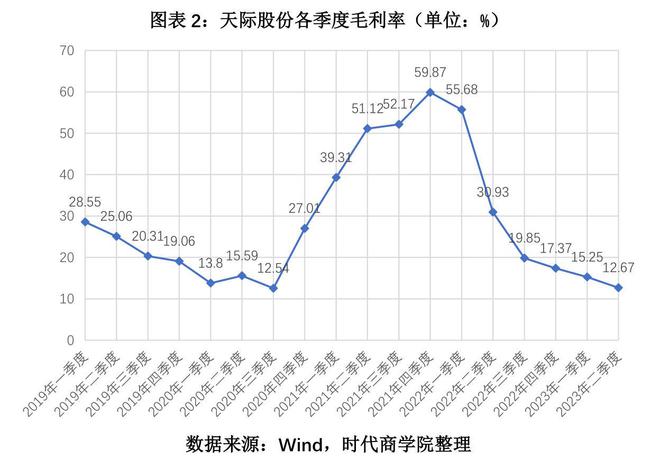

值得注意的是,天际股份在六氟磷酸锂供不应求的时候开始推进此扩产项目,但目前六氟磷酸锂供不应求的局面已得到缓解,价格也大幅下跌。2021年四季度—2023年二季度,天际股份的毛利率由59.87%降低到12.67%,已逼近上市以来单季度毛利率低位。

未来,六氟磷酸锂的需求面临不确定性。替代品双氟磺酰亚胺锂具有更优秀的性能,或将影响六氟磷酸锂的需求。

Wind数据显示,截至10月19日收盘,天际股份股价为11.20元/股,今年以来累计下跌29.82%。ESG评级方面,天际股份WindESG评级为BB级,华证ESG评级为CCC级,商道融绿ESG评级为B-级,整体处于中等偏下水平。

拟募21亿元,六氟磷酸锂规划产能翻倍

据天际股份2023年半年报,天际股份的主要产品为六氟磷酸锂,为锂电池重要原材料。

据天际股份2023年半年报,锂电池原材料主要有正极、负极、隔膜和电解液四大类,其中电解液的核心成分为电解质,而六氟磷酸锂是目前主要的电解质材料之一。

2023年半年报显示,截至2023年6月末,天际股份拥有六氟磷酸锂产能1.82万吨,是国内六氟磷酸锂第三大厂商。

2023年3月4日,天际股份发布定增说明书(注册稿),计划募资21.10亿元,其中5亿元用于补充流动资金,16.10亿元用于建设“江苏泰瑞联腾材料科技有限公司3万吨六氟磷酸锂、6000吨高纯氟化锂等新型电解质锂盐及一体化配套项目”(以下简称“3万吨六氟磷酸锂项目”)。

这一项目落成后,将使天际股份的六氟磷酸锂产能由目前的1.82万吨增加到4.82万吨,再加上目前对现有生产线进行的技改,产能最终将达到5.20万吨,为当前产能的2.86倍。

据天际股份2023年半年报,3万吨六氟磷酸锂项目将分两期建设,第一期已于2023年一季度开始建设,将在2024年建成并释放产能。2024—2025年规划再建六氟磷酸锂年产能1.5万吨,2025年产能爬坡,预计2026年产能全部释放。

供需关系改变,去年下半年产能利用率下滑近27个百分点

定增说明书(注册稿)显示,3万吨六氟磷酸锂项目已取得了《江苏省投资项目备案证》(苏州审批备[2021]47号),也就是说,天际股份的这一项目早在2021年就已有清晰的规划。然而,新能源行业变化迅速,从2021年到2023年,六氟磷酸锂已由供不应求转为供过于求。

据天际股份定增说明书(注册稿),2020年下半年以来,六氟磷酸锂相关企业纷纷规划扩建产能,导致六氟磷酸锂行业总产能在2022年有较大幅度的增加,同比增长了57.68%。

在中国,六氟磷酸锂产能最高的企业是天赐材料(002709.SZ),其在2022年年报中表示,由于电解液上游(包括六氟磷酸锂)扩张增速过快,电解液原料的释放已明显大于实际需求,导致电解液核心原材料出现不同程度过剩。

百川盈孚网站显示,2022年7月,国内六氟磷酸锂开工率为79.51%,2022年12月开工率为79.70%,2023年4月开工率降至33.09%,2023年6月开工率回升至65.24%,9月为70.08%,但依然低于2022年12月的开工率79.7%。

而天际股份的产能利用率早在2022年下半年便出现下滑迹象。

2022年半年报显示,报告期内,天际股份年产8160吨六氟磷酸锂生产装置保持满产满销,实现六氟磷酸锂产量5188吨,销量5160吨,产能利用率高达127.16%。

据2022年年报显示,报告期内,天际股份六氟磷酸锂产能为11493.33吨,产量为12639.22吨,产能利用率为109.97%。据此计算,天际股份2022年下半年的产能利用率为100.51%,虽仍处于高位,但较上半年明显下滑。

天际股份在2023年半年报中并未披露六氟磷酸锂产量与产能利用率,截至2023年6月末,该公司六氟磷酸锂产能为1.82万吨,较2022年上半年大幅增长,2023年上半年产能利用率存在进一步下滑的风险。

二季度毛利率已接近历史低位

在六氟磷酸锂供需关系变动的影响下,天际股份的毛利率也出现下跌。据Wind数据,如图表2所示,分季度看,2019年以来,天际股份毛利率于2021年四季度达到最高值59.87%,随后连续下跌,到2023年二季度,仅剩12.67%,已逼近2020年三季度的低位12.54%。

在定增说明书中,天际股份表示,2022年公司毛利率下滑,是因为原材料氟化锂及其核心材料碳酸锂价格大幅上涨,且维持在高位。在2023年半年报中,天际股份表示,2023年上半年公司毛利率下跌,是因为六氟磷酸锂的价格与原材料碳酸锂的价格出现了暂时性错配。

如图表3所示,据Wind数据,2022年,碳酸锂价格处于高位,但六氟磷酸锂价格下滑明显。

如图表3所示,据Wind数据,六氟磷酸锂价格由2021年12月31日的56.50万元/吨降至2023年6月30日的16.75万元/吨,减少70.35%;而六氟磷酸锂的原材料碳酸锂的价格则由2021年12月31日的27.51万元/吨增加到2023年6月30日的30.68万元/吨,增长11.53%。

国内六氟磷酸锂产能排名前二的龙头企业天赐材料(002709.SZ)、多氟多(002407.SZ)相关业务同样出现毛利率下滑的现象。

天赐材料六氟磷酸锂业务纳入锂离子电池材料业务,据天赐材料各期报告,2021年、2022年、2023年上半年,锂离子电池材料业务毛利率分别为36.03%、38.55%、30.04%,2023年上半年出现下跌。

多氟多的六氟磷酸锂业务纳入新材料业务,据多氟多各期报告,2021年、2022年、2023年上半年,新材料业务毛利率分别为50.78%、38.36%、19.93%,出现明显下跌。

六氟磷酸锂面临替代风险

六氟磷酸锂是天际股份的主要收入来源,2023年上半年,六氟磷酸锂的营业收入占比为79.98%。然而,六氟磷酸锂的需求面临着替代品的威胁。

据中信证券2021年12月发布的研报,六氟磷酸锂具有化学性质不稳定、低温环境下效率严重不足等缺陷,逐渐无法跟上锂电池发展的需求。据国金证券2021年10月发布的研报,同样是电解质锂盐,双氟磺酰亚胺锂相比六氟磷酸锂拥有分解温度高、氧化电压低、热稳定性高、低温性能好、循环寿命高等多个优点,可以有效提高锂电池的安全性能、高低温性能。

据GGII数据,2022年中国双氟磺酰亚胺锂需求量超1.1万吨,同比增长超60%,预计到2027年中国双氟磺酰亚胺锂需求量有望超7万吨,2022—2027年CAGR超45%。

2022年,中国六氟磷酸锂生产量排名前二的天赐材料、多氟多都已在建设双氟磺酰亚胺锂生产线。天赐材料2023年半年报显示,其项目“九江新动力年产2万吨双氟磺酰亚胺锂项目”已由在建工程转为固定资产,多氟多2022年年报显示,其1万吨双氟磺酰亚胺锂项目一期已经开工,2023年将陆续投产。

与这两家竞争对手相比,天际股份2023年半年报中与双氟磺酰亚胺锂相关的信息仅有一句“双氟磺酰亚胺锂等新型锂盐正处于研发推进当中”。

另外,钠电池相比锂电池具有低成本、高安全性的优势,量产后,或将对锂电池的需求造成影响,进而对六氟磷酸锂的需求造成影响。联储证券于2023年6月发布的研报显示,钠离子电池主要生产制备技术已基本成熟,处于量产的前夜。

面对钠电池这一机遇,多氟多、天赐材料已有所行动。多氟多在2022年年报中表示,其为国内最早商业化量产六氟磷酸钠的企业之一,目前具备年产千吨级的生产能力,且具备将自身六氟磷酸锂产线高效切换六氟磷酸钠产线的工艺技术,在《2023年8月31日投资者关系活动记录表》中多氟多表示,其已中标某大型央企和车企的钠电池联合开发项目。

而天赐材料在其2022年年报中表示,其六氟磷酸钠、双氟磺酰亚胺钠产品已处于大试阶段。在2023年半年报中表示,其已拥有六氟磷酸钠的技术储备,产能上可实现现有产线的快速切换。

作为对比,在2023年半年报中,天际股份仅表示,其“在六氟磷酸钠的技术方面有丰富的技术沉淀,形成较好的竞争优势”,并未介绍具体行动。

参考资料

1. 《天际股份向特定对象发行股票并在主板上市募集说明书(注册稿)》.深交所. 2023-09-05

2. 《百川盈孚六氟磷酸锂市场月报6月研究报告》.百川盈孚. 2023-07-11

3. 《中邮证券锂电23年中总结:风物长宜放眼量》.中邮证券. 2023-09-10

4. 《新能源材料|新型锂盐LiFSI:锂电中游材料的下一个风口》.中信证券. 2021-12-04

5. 《基础化工行业研究:六氟磷酸锂景气向上,新型锂盐快速发展》.国金证券. 2021-10-12

6. 《GGII:2022-2027中国LiFSI复合年均增长超45%》.高工锂电. 2023-05-23

7. 《联储证券钠电池深度报告:钠电破晓,成长可期》.联储证券. 2023-06-20

(全文3338字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。